SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Ускоренный рост прибыльности дискаунтеров может поддержать общую динамику Группы O'кей - Атон

- 13 апреля 2022, 11:04

- |

O'кей опубликовал результаты за 2021

Выручка Группы выросла на 7.3% г/г до 187.1 млрд руб. на фоне роста сопоставимых продаж на 3.7% и увеличения торговых площадей на 4.4%. Выручка гипермаркетов укрепилась на 2.6% г/г до 152.3 млрд руб., на фоне роста сопоставимых продаж на 1.4% и увеличения торговых площадей на 0.6%. Выручка дискаунтеров подскочила на 34% г/г до 34.8 млрд руб. при росте LfL-продаж на 16.3% и расширения торговых площадей на 28.5%. Совокупная EBITDA Группы составила 15.5 млрд руб. (+4.5% г/г), рентабельность EBITDA достигла 8.3% (-0.2 пп г/г) на фоне роста рентабельности дискаунтеров на 1.8 пп и снижения рентабельности гипермаркетов на 0.4 пп. Чистая прибыль Группы составила 208 млн руб. против убытка в 1.4 млрд руб. в 2020, за счет положительного эффекта курсовых разниц (206 млн руб. против -1.8 млрд руб. в 2020) и снижения финансовых затрат в процентах к выручке (2.6% против 2.8% в 2020).

Выручка Группы выросла на 7.3% г/г до 187.1 млрд руб. на фоне роста сопоставимых продаж на 3.7% и увеличения торговых площадей на 4.4%. Выручка гипермаркетов укрепилась на 2.6% г/г до 152.3 млрд руб., на фоне роста сопоставимых продаж на 1.4% и увеличения торговых площадей на 0.6%. Выручка дискаунтеров подскочила на 34% г/г до 34.8 млрд руб. при росте LfL-продаж на 16.3% и расширения торговых площадей на 28.5%. Совокупная EBITDA Группы составила 15.5 млрд руб. (+4.5% г/г), рентабельность EBITDA достигла 8.3% (-0.2 пп г/г) на фоне роста рентабельности дискаунтеров на 1.8 пп и снижения рентабельности гипермаркетов на 0.4 пп. Чистая прибыль Группы составила 208 млн руб. против убытка в 1.4 млрд руб. в 2020, за счет положительного эффекта курсовых разниц (206 млн руб. против -1.8 млрд руб. в 2020) и снижения финансовых затрат в процентах к выручке (2.6% против 2.8% в 2020).

O'КЕЙ продемонстрировал сильный рост прибыльности дискаунтеров — их рентабельность EBITDA выросла на 1.8 пп г/г в 2021 (4.8%) и на 0.9 пп п/п во 2П21 (5.2%). Ускоренный рост сегмента может поддержать общую динамику Группы в свете текущего кризиса. Тем не менее на гипермаркеты по-прежнему приходится около 80% выручки Группы, что делает ее уязвимой, поскольку большие форматы более остро реагируют на снижение покупательской способности и могут пострадать от логистических сбоев, связанных с импортом.Атон

- комментировать

- Комментарии ( 0 )

Новости рынков |Финансовые результаты Эталона за 2 полугодие 21 года немного ниже расчетов аналитиков, но весьма неплохие - Синара

- 12 апреля 2022, 18:16

- |

Группа Эталон опубликовала финансовую отчетность за 2П21 и 2021 г. Телефонная конференция на этот раз не проводится.

Отчет за 2П21 отражает снижение продаж (об этом компания уже сообщала) и довольно хорошие показатели рентабельности. С другой стороны, рентабельность уже не так высока, как в 1П21, когда показатели, как мы полагаем, достигали максимальных значений.

Выручка за 2П21 оказалась примерно на уровне 2П20 и на 5% ниже нашего прогноза. Валовая прибыль сократилась на незначительные 4% г/г, тогда как операционная — сразу на 15% (из-за убытка от обесценения ТМЗ на сумму 2 млрд.руб.). По итогам 2021 г. чистая прибыль до распределения стоимости приобретения активов составила 4,0 млрд руб., тогда как мы прогнозировали 5,5 млрд руб. В этом году результаты зависят от способности компании формировать спрос и поддерживать показатели рентабельности.

Отчет за 2П21 отражает снижение продаж (об этом компания уже сообщала) и довольно хорошие показатели рентабельности. С другой стороны, рентабельность уже не так высока, как в 1П21, когда показатели, как мы полагаем, достигали максимальных значений.

Выручка за 2П21 оказалась примерно на уровне 2П20 и на 5% ниже нашего прогноза. Валовая прибыль сократилась на незначительные 4% г/г, тогда как операционная — сразу на 15% (из-за убытка от обесценения ТМЗ на сумму 2 млрд.руб.). По итогам 2021 г. чистая прибыль до распределения стоимости приобретения активов составила 4,0 млрд руб., тогда как мы прогнозировали 5,5 млрд руб. В этом году результаты зависят от способности компании формировать спрос и поддерживать показатели рентабельности.

На наш взгляд, для достижения необходимых объемов продаж критически важным фактором становятся собственные программы субсидирования ипотеки.Синара

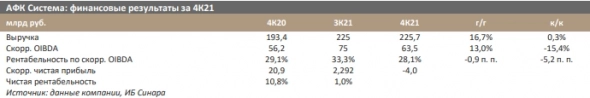

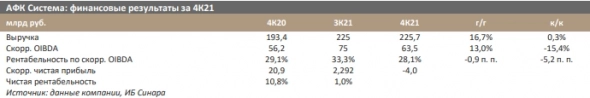

Новости рынков |В 4 квартале АФК Система увеличила выручку и OIBDA - Синара

- 08 апреля 2022, 16:54

- |

АФК Система сообщила финансовые результаты за 4К21, продемонстрировав умеренный рост выручки и весьма стабильную рентабельность. Совокупная выручка прибавила 17% г/г, составив 226 млрд руб. Скорректированная OIBDA за квартал выросла на 13% г/г до 63,5 млрд руб., что предполагает рентабельность по OIBDA в 28,1% — снижение на 0,9 п. п. г/г. За весь 2021 г. выручка выросла на 16% до 802 млрд руб., что отражает сильные показатели МТС, Segezha Group и агрохолдинга СТЕПЬ, а также консолидацию Биннофарм Групп. Скорректированная OIBDA за год выросла на 7% г/г до 252 млрд руб. Скорректированный чистый убыток в 2021 г. составил 8,9 млрд руб., что отражает создание резервов в связи со снижением рыночной стоимости акций Ozon.

Совокупные финансовые обязательства на уровне корпоративного центра составили на конец 2021 г. 229 млрд руб. Из них 100% были деноминированы в рублях и лишь 17% подлежит погашению в 2022 г.

Синара ИБ

Совокупные финансовые обязательства на уровне корпоративного центра составили на конец 2021 г. 229 млрд руб. Из них 100% были деноминированы в рублях и лишь 17% подлежит погашению в 2022 г.

Финансовые результаты корпорации не стали сюрпризом: основные дочерние компании уже опубликовали отчетность. Мы считаем показатели нейтральными. В текущих условиях котировки акций АФК Система, скорее всего, останутся волатильными, хотя операции крупнейших публичных и непубличных активов, таких как МТС или СТЕПЬ, должны остаться стабильными.Белов Константин

Синара ИБ

Новости рынков |Блокировка соцсетей в РФ благоприятна для Ozon - Промсвязьбанк

- 08 апреля 2022, 15:05

- |

Текущая геополитическая ситуация существенно отразилась на функционировании рынка ритейла — так, эксперты предупреждают, что массовый уход из России зарубежных брендов грозит дефицитом потребительских товаров. Однако мы не видим глобальной проблемы с отсутствием товаров – да, будут локальные дефициты (каких-то сегментов они коснутся больше, к примеру, техники), но только до тех пор, пока не будет налажена логистика через новых поставщиков или найдена замена среди российских производителей. Идею с производством товаров под собственным брендом мы тоже видим весьма реализуемой и очень своевременной.

Доля СТМ (собственных торговых марок) уже давно растет в продовольственном ритейле, и мы видим перспективы расширения этой тенденции на товары первой необходимости из непродовольственной розницы. Как мы можем судить, СТМ особенно набирают популярность в периоды снижения покупательной способности населения.

Более того, для маркетплейсов есть еще один положительный момент — Instagram (принадлежит организации Meta, признанной экстремистской в РФ) был площадкой для продаж большого числа товаров от компаний микро- и малого бизнеса, многие из которых сейчас перераспределились на маркетплейсы. По сути, происходит вторая серьезная волна перетока небольших продавцов на агрегаторы (первая была в пандемию при закрытых офлайн-магазинах).

( Читать дальше )

Доля СТМ (собственных торговых марок) уже давно растет в продовольственном ритейле, и мы видим перспективы расширения этой тенденции на товары первой необходимости из непродовольственной розницы. Как мы можем судить, СТМ особенно набирают популярность в периоды снижения покупательной способности населения.

Более того, для маркетплейсов есть еще один положительный момент — Instagram (принадлежит организации Meta, признанной экстремистской в РФ) был площадкой для продаж большого числа товаров от компаний микро- и малого бизнеса, многие из которых сейчас перераспределились на маркетплейсы. По сути, происходит вторая серьезная волна перетока небольших продавцов на агрегаторы (первая была в пандемию при закрытых офлайн-магазинах).

( Читать дальше )

Новости рынков |Ozon вполне может показать существенный рост показателей в 2022 году - НИУ ВШЭ

- 07 апреля 2022, 16:16

- |

Крупнейший российский представитель сектора e-commerce компания Ozon опубликовала финансовую отчетность за 2021 г. Коротко остановимся на основных моментах.

1. Выручка компании год к году выросла на 71% до 178 млрд руб. Ключевые факторы роста: комиссии маркетплейса, собственные продажи и доходы от рекламы.

2. GMV (Gross Merchandise Value или валовая стоимость товара) увеличивается опережающими темпами. Так, в прошедшем году этот важнейший показатель взлетел на 127% и составил 448 млрд руб. Отметим, что в этом плане Ozon превысил собственный прогноз (ожидался рост на 120%).

( Читать дальше )

1. Выручка компании год к году выросла на 71% до 178 млрд руб. Ключевые факторы роста: комиссии маркетплейса, собственные продажи и доходы от рекламы.

2. GMV (Gross Merchandise Value или валовая стоимость товара) увеличивается опережающими темпами. Так, в прошедшем году этот важнейший показатель взлетел на 127% и составил 448 млрд руб. Отметим, что в этом плане Ozon превысил собственный прогноз (ожидался рост на 120%).

( Читать дальше )

Новости рынков |Здоровый баланс Циана гарантирует устойчивость в сложной обстановке - Альфа-Банк

- 06 апреля 2022, 13:43

- |

ЦИАН вчера представил финансовые результаты за 4К21 по МСФО.

Компания продолжала демонстрировать хороший рост выручки – она выросла 42% г/г в 4К (против +44% г/г в 3К), что привело к росту на 52% за весь 2021 г., что выше прогноза компании (+45-48% г/г). За здоровой динамикой выручки стоит улучшение монетизации ключевых продуктов – листингов и лидов девелоперам. Рентабельность основного бизнеса в Москве и Московской области остается на здоровом уровне 58%, тогда как в других регионах компания снизила свои убытки. В то же время инновационные сервисы ожидаемо остаются в инвестиционной фазе. Компания по понятным причинам не представила прогноз на 2022 г.

( Читать дальше )

Компания продолжала демонстрировать хороший рост выручки – она выросла 42% г/г в 4К (против +44% г/г в 3К), что привело к росту на 52% за весь 2021 г., что выше прогноза компании (+45-48% г/г). За здоровой динамикой выручки стоит улучшение монетизации ключевых продуктов – листингов и лидов девелоперам. Рентабельность основного бизнеса в Москве и Московской области остается на здоровом уровне 58%, тогда как в других регионах компания снизила свои убытки. В то же время инновационные сервисы ожидаемо остаются в инвестиционной фазе. Компания по понятным причинам не представила прогноз на 2022 г.

На фоне макроэкономической турбулентности наш главный фокус находится на динамике ЦИАН по сравнению с рынком сделок с недвижимостью в целом. Учитывая, что денежные средства и их эквиваленты на балансе компании составляют 2,4 млрд руб., а долг на конец 2021 г. отсутствует, мы считаем, что компания демонстрирует определенный запас устойчивости и потенциал для увеличения своей доли рынка.Курбатова Анна

( Читать дальше )

Новости рынков |Целевая цена акций Фосагро выше на 65%, рейтинг понижен до Держать - Синара

- 05 апреля 2022, 17:27

- |

ФосАгро — наиболее надежная ставка в текущих турбулентных геополитических условиях. Рост цен на удобрения из-за геополитической ситуации с легкостью компенсирует возможное сокращение продаж и увеличит рентабельность. При этом деэскалация, напротив, приведет к восстановлению цепочек поставок и нормализации цен на удобрения. Однако решение конфликта обещает переоценку российских бумаг и, что более важно, восстановление дивидендного потока ФосАгро. Мы ожидаем, что в среднесрочной перспективе FCF нормализуется на уровне 40–60 млрд руб. против 142,5 млрд руб., прогнозируемых на 2022 г. С возобновлением торгов акции Фосагро выросли на 44% благодаря фундаментальным факторам и закрытию коротких позиций. Мы видим ограниченный потенциал роста с текущих уровней, рейтинг — «Держать», целевая цена — 9 000 руб./акц.

Конфликт между Россией и Украиной уменьшил объем торгового рынка аммиака на 17%; цены взлетели до $1 650/т. Аналогично периоду пандемии, когда цены на диаммонийфосфат (ДАФ) взлетели на фоне карантина в Хубэе, сейчас цены на удобрения также растут в кризисной — на этот раз геополитической — ситуации. В результате спецоперации на Украине отгрузка аммиака из порта Пивденный в Одессе полностью прекратилась, что привело к сокращению поставок на примерно 3 млн в годовом выражении (17% всего торгового рынка). Поставки из балтийских портов работают ненадежно, и это может урезать предложение еще на 80–100 тыс. т/мес. Крупнейший производитель ДАФ — марокканская OCP Group — закупала из порта Пивденный 800 тыс. т аммиака ежегодно, теперь придется искать альтернативные источники. Такое развитие событий вызвало рост цен на аммиак выше $1650/т, на крупнозернистую мочевину (FOB Черное море) — до $900/т, моноаммонийфосфаты (FOB Балтика) — до $1200/т, то есть до уровней на 84– 200% выше средних прошлогодних значений. Поскольку ФосАгро на 80% обеспечена собственным аммиаком, компания значительно выигрывает от роста цен.

( Читать дальше )

Конфликт между Россией и Украиной уменьшил объем торгового рынка аммиака на 17%; цены взлетели до $1 650/т. Аналогично периоду пандемии, когда цены на диаммонийфосфат (ДАФ) взлетели на фоне карантина в Хубэе, сейчас цены на удобрения также растут в кризисной — на этот раз геополитической — ситуации. В результате спецоперации на Украине отгрузка аммиака из порта Пивденный в Одессе полностью прекратилась, что привело к сокращению поставок на примерно 3 млн в годовом выражении (17% всего торгового рынка). Поставки из балтийских портов работают ненадежно, и это может урезать предложение еще на 80–100 тыс. т/мес. Крупнейший производитель ДАФ — марокканская OCP Group — закупала из порта Пивденный 800 тыс. т аммиака ежегодно, теперь придется искать альтернативные источники. Такое развитие событий вызвало рост цен на аммиак выше $1650/т, на крупнозернистую мочевину (FOB Черное море) — до $900/т, моноаммонийфосфаты (FOB Балтика) — до $1200/т, то есть до уровней на 84– 200% выше средних прошлогодних значений. Поскольку ФосАгро на 80% обеспечена собственным аммиаком, компания значительно выигрывает от роста цен.

( Читать дальше )

Новости рынков |Union Pacific - хороший защитный актив - Синара

- 01 апреля 2022, 19:32

- |

Устойчивая защита от высокой инфляции В период высокой волатильности на рынке Union Pacific стал «тихой гаванью». Котировки компании с начала года выросли на 8,5%, тогда как индекс S&P 500 потерял 5%. Union Pacific обладает стабильным бизнесом с высокой доходностью на собственный капитал — 46% (по итогам 2021 г.). Объем перевозок компании в 2021 г. достиг допандемийного уровня. Несмотря на ожидаемое замедление темпов роста выручки, которые краткосрочно поддержал отложенный после пандемии спрос, и отсутствие значимых триггеров роста, Union Pacific — хороший защитный актив. Мы присваиваем компании рейтинг «Держать» с целевой ценой $283 за штуку.

Оценка: по методу DCF с горизонтом 12 месяцев.

Риски: проблемы в цепочках поставок, снижение перевозок автомобилей.

Катализаторы роста стоимости акций: отчетность за 1К22 в апреле 2022 г., увеличение размера программы выкупа акций.

( Читать дальше )

Оценка: по методу DCF с горизонтом 12 месяцев.

Риски: проблемы в цепочках поставок, снижение перевозок автомобилей.

Катализаторы роста стоимости акций: отчетность за 1К22 в апреле 2022 г., увеличение размера программы выкупа акций.

( Читать дальше )

Новости рынков |Финансовые показатели Walgreens Boots Alliance в 2 полугодии окажутся под давлением ввиду снижения спроса на вакцинацию - Синара

- 01 апреля 2022, 17:08

- |

Walgreens Boots Alliance: спрос на вакцинацию и тестирование на COVID-19 снижается

Акции Walgreens Boots Alliance упали в ходе расширенной торговой сессии на 6,7%, после того как компания оставила неизменным прогноз основных финансовых показателей на 2022 г. несмотря на сильные результаты за 2К22 (закончился 28 февраля 2022 г.). Чистая прибыль в 2К22 составила $1,59 на акцию, превзойдя консенсус-прогноз аналитиков ($1,37) на 16%.

Выручка компании выросла на 3% г/г до $33,8 млрд благодаря высокому спросу на вакцинацию и тестирование на COVID-19. Сопоставимые розничные продажи в США выросли на 14,7% г/г, что стало максимальным темпом их увеличения за последние 20 лет. Компании удалось незначительно повысить операционную рентабельность бизнеса благодаря снижению себестоимости продаж с 79% от выручки в 2К21 до 77% в 2К22 из-за политики трансформационного управления затратами. Менеджмент Walgreens Boots Alliance ожидает, что расширение данной программы поможет бизнесу сэкономить на затратах около $3,3 млрд (2% от выручки) к 2024 ф. г.

Несмотря на позитивную отчетность за 2К22, на наш взгляд, финансовые показатели компании в 2П22 окажутся под давлением ввиду снижения спроса на вакцинацию и тестирование на COVID-19. При этом менеджмент дал низкие ожидания по темпам роста чистой прибыли на весь 2022 г. на уровне 1–5%.

( Читать дальше )

Акции Walgreens Boots Alliance упали в ходе расширенной торговой сессии на 6,7%, после того как компания оставила неизменным прогноз основных финансовых показателей на 2022 г. несмотря на сильные результаты за 2К22 (закончился 28 февраля 2022 г.). Чистая прибыль в 2К22 составила $1,59 на акцию, превзойдя консенсус-прогноз аналитиков ($1,37) на 16%.

Выручка компании выросла на 3% г/г до $33,8 млрд благодаря высокому спросу на вакцинацию и тестирование на COVID-19. Сопоставимые розничные продажи в США выросли на 14,7% г/г, что стало максимальным темпом их увеличения за последние 20 лет. Компании удалось незначительно повысить операционную рентабельность бизнеса благодаря снижению себестоимости продаж с 79% от выручки в 2К21 до 77% в 2К22 из-за политики трансформационного управления затратами. Менеджмент Walgreens Boots Alliance ожидает, что расширение данной программы поможет бизнесу сэкономить на затратах около $3,3 млрд (2% от выручки) к 2024 ф. г.

Несмотря на позитивную отчетность за 2К22, на наш взгляд, финансовые показатели компании в 2П22 окажутся под давлением ввиду снижения спроса на вакцинацию и тестирование на COVID-19. При этом менеджмент дал низкие ожидания по темпам роста чистой прибыли на весь 2022 г. на уровне 1–5%.

( Читать дальше )

Новости рынков |Бизнес-профиль Segezha Group остается сильным - Альфа-Банк

- 01 апреля 2022, 15:31

- |

Segezha Group вчера представила финансовые результаты за 4К21 – выручка выросла на 28% г/г (-6% к/к), тогда как OIBDA снизилась на 10% г/г на фоне разовых факторов. Цены оставались на рекордных уровнях, несмотря на сезонное замедление спроса в строительной отрасли. В 1К22 Segezha ожидает позитивных трендов в рыночном ценообразовании на фоне роста спроса на мешочную бумагу, индустриальную упаковку, пиломатериалы, фанеру и клееную балку.

( Читать дальше )

Мы считаем, что бизнес-профиль Segezha остается сильным, так как потенциально негативная конъюнктура на западных рынках на фоне санкционных рисков может быть полностью или частично нейтрализована укреплением восточного направления бизнеса компании благодаря недавним покупкам Новоенисейского ЛХК и Интер Форест. Что касается инвестиционной программы, большинство текущих проектов находится на финальной или продвинутой стадии реализации, что указывает на ограниченный риск стратегическим планам по расширению мощностей. Решения по проекту Segezha-Запад пока не принято.Курбатова Анна

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс